▼기사원문 보로가기

[메자닌 투자파일] 유암코, 아스트 '액면가 CB' 인수 '눈길'

항공기 정밀구조물 제조기업 아스트가 금융채권단 주도로 워크아웃(재무개선 작업)을 진행하면서 채무상환 움직임에 관심이 쏠린다. 아스트는 1025억원 규모 전환사채(CB)와 728억원 규모의 유상

www.numbers.co.kr

항공기 정밀구조물 제조기업 아스트가 금융채권단 주도로 워크아웃(재무개선 작업)을 진행하면서 채무상환 움직임에 관심이 쏠린다. 아스트는 1025억원 규모 전환사채(CB)와 728억원 규모의 유상증자를 진행할 계획이다. 이 가운데 최대주주인 ‘유암코(연합자산관리)’가 가장 많은 1490억원어치를 책임진다. 전환가액이 액면가인 CB를 취득해 아스트의 경영정상화와 함께 향후 투자차익도 노린다는 전략적 판단이 깔린 것으로 분석된다.

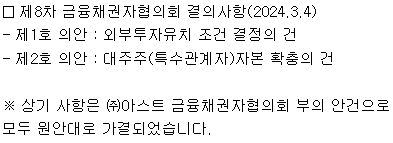

5일 금융감독원 전자공시시스템에 따르면 아스트의 금융채권자협의회(주채권은행 산업은행)가 지난 4일 부의한 안건이 원안대로 가결됐다. 통과된 안건은 △외부투자유치 조건 결정의 건 △대주주 자본 확충의 건이다.

채권자협의회의 안건이 통과됨에 따라 아스트는 이날 이사회를 열고 △525억원 규모 7회차 CB 발행 △500억원 규모 8회차 CB 발행 △728억원 규모 제3자배정 유상증자 안건을 결의했다. 해당 자금으로 채무를 변제하겠다는 방침이다.

구체적으로 살펴보면 먼저 7회차 CB는 알파에어로가 인수하고 8회차 CB는 유앤아이대부가 인수하기로 했다. 모두 유암코의 100% 자회사다. 이자율(표면·만기)은 7회차 CB 3%, 8회차 CB 1.5%로 책정됐다.

CB 발행대금은 모두 알파에어로와 유앤아이대부에게 빌린 차입금 상환에 투입한다. 지난해 2월과 5월 유앤아이대부에 발행한 회사채(500억원)와 같은 해 11월과 올해 2월 알파에어로에게 빌린 장기차입금(525억원)을 갚을 계획이다. 채권자가 채무자에게 빚 탕감을 위한 자금을 대주는 격이다.

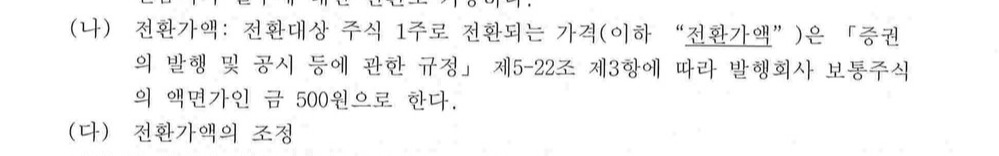

두 CB의 전환가액이 액면가인 500원으로 책정돼 주목된다. 아스트의 현 주가 1256원(5일 종가)보다 무려 60% 할인된 가격이다. CB를 전환해 취득할 수 있는 보통주 물량은 1억500만주로 총 현 발행주식총수 대비 484.74%에 달한다. 유암코로서는 아스트 채무의 만기를 연장해 경영정상화 시간을 벌면서도 CB 전환을 통한 차익 실현의 기회까지 열어뒀다. 당장 투자금을 회수하진 못해도 향후 이익을 볼 수 있는 방향으로 구조를 설계한 모습이다.

CB를 액면가로 발행한다는 건 투자자에게 최고의 안전판으로 꼽힌다. 주가가 액면가 밑으로 떨어지지만 않으면 원금 손실을 볼 위험이 없기 때문이다. 당장 현재 1200원대로 형성된 아스트 주가가 반토막이 나더라도 이익 범위에 속한다. 향후 아스트의 주가가 지금보다 상승한다면 더 높은 수익을 기대할 수도 있다. 두 CB의 전환청구권 효력은 오는 2027년 9월부터 발생한다.

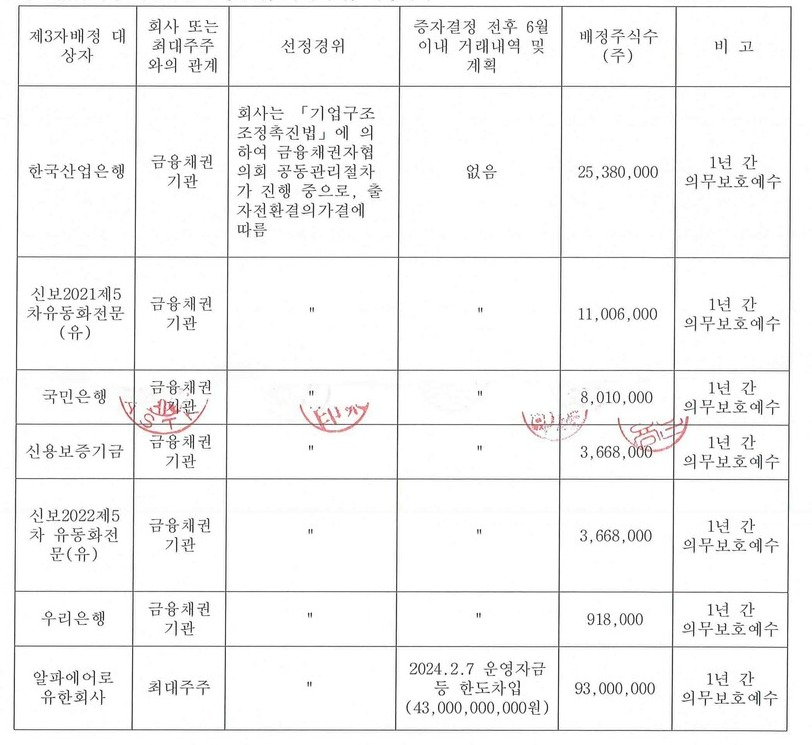

동시에 액면가 유상증자도 진행한다. 발행가액이 500원인 신주 1억4565만주를 발행할 계획이다. 신주 물량은 발행주식총수 대비 344%에 해당한다. 이중 가장 많은 9300만주는 알파에어로가 매입한다. 나머지 물량은 △산업은행(2538만주) △신보2021제5차 유동화전문(1100만6000주) △국민은행(801만주) △신용보증기금(366만8000주) △신보2022제5차 유동화전문(366만8000주) △우리은행(91만8000주) 등 채권단이 인수한다.

일반적인 유상증자는 아니다. 채권단에 신주를 배정하고 출자전환 방식으로 채무를 변제하는 유상증자다. 출자전환은 채권자가 채무자의 빚을 탕감해 주는 대신 그 금액만큼 기업의 주식을 취득하는 것이다. 따라서 실제로 오가는 현금이 없다. 기업의 채무상환능력이 떨어질 때 이 방식이 쓰이는데, 채권자로서는 기업의 주가 상승을 담보하기 어려운 데다 추가 감자 등을 감내해야 한다는 리스크가 있다.

채권단이 아스트의 출자전환을 동의한 것은 법정관리라는 최악의 사태를 피하자는 차원으로 풀이된다. 기업이 법정관리에 들어가면 채권 가치가 떨어져 채권자는 대규모 손실을 감수해야 한다. 이번 유상증자의 신주 발행가액이 액면가인 것도 아스트 채권단의 의견이 반영된 것으로 보인다.

아스트 측은 “회사와 채권자간 협의를 통해 평균주가에 할인율 67.75%를 적용해 최종 발행가액을 산정했다”고 설명했다.

아스트는 보잉과 에어버스에 항공기 부품을 제조해 공급하는 업체다. 코로나19로 인해 경영난에 휘청이다 신주인수권부사채(BW) 채권자들의 조기상환 요청에 대응하지 못하며 워크아웃에 돌입했다.

유암코 산하에 들어간 건 지난해 3월이다. 유암코는 지난 2009년 금융위기 당시 시중은행들이 출자해 설립한 기업 구조조정 전문회사다. 우리·신한·농협·국민·하나 등 5대 시중은행과 산업은행, 기업은행, 한국수출입은행이 주요주주다.

박수현 기자 clapnow@bloter.net

'Corporate Action > 주식' 카테고리의 다른 글

| 에프엔에스테크, 재무구조 개선 위해 90억 규모 타법인 주식 처분 (0) | 2024.03.06 |

|---|---|

| SK디스커버리, 100억 규모 자사주 소각·200억 규모 추가 매입 결정 (0) | 2024.03.05 |

| 인화정공, 30억 규모 자사주 소각 결정 (0) | 2024.03.05 |

| 셀트리온, 750억 규모 자사주 취득 결정…"주주가치 제고" (0) | 2024.03.05 |

| 김창수 F&F홀딩스 회장, 가족회사 에프앤코에 보유 지분 '장외매각' (0) | 2024.03.04 |