▼기사원문 바로가기

산업은행, 5100억 규모 부실채권 일괄 매각 나선다…주간사 EY한영

산업은행이 5100억원 규모 부실채권(NPL) 정리에 나선다. 부실채권은 3개월 이상 연체됐거나 원금이 정상적으로 상환되지 않은 대출채권이다. 산업은행은 지난해 상반기 대우조선해양(現 한화오

www.numbers.co.kr

산업은행이 5100억원 규모 부실채권(NPL) 정리에 나선다. 부실채권은 3개월 이상 연체됐거나 원금이 정상적으로 상환되지 않은 대출채권이다. 산업은행은 지난해 상반기 대우조선해양(現 한화오션) 이후 뚜렷한 구조조정 성과가 없어 건전성 악화가 재차 우려되는 상황이다.

8일 금융권에 따르면 산업은행은 지난달 부실채권 매각 주간사로 EY한영 회계법인을 선정하고 NPL을 일괄 매각한다. 매각 대상 채권은 미상환원금잔액(OPB) 기준 특별자산 3284억원·일반자산 1817억원·온랜딩자산 7억원 등 5108억원 안팎이며, 차주 수는 92개 내외다. 지난해 말 기준으로 집계된 산업은행의 총 고정이하여신 1조4765억원 대비 34.6%에 해당하는 규모다. 산업은행은 이달 중으로 입찰을 마감하고 내달 거래를 종결한다는 계획이다.

은행은 부실채권을 매각하면 연체율과 부실채권 비율 등 건전성 지표가 나아지는 효과를 누릴 수 있다. 산업은행도 기업 구조조정 선봉장에 선 국책은행 특성상 건전성 지표가 국내 은행들보다 좋지 않은 만큼 부실자산을 일괄 매각함으로써 부담을 덜기 위한 차원으로 풀이된다.

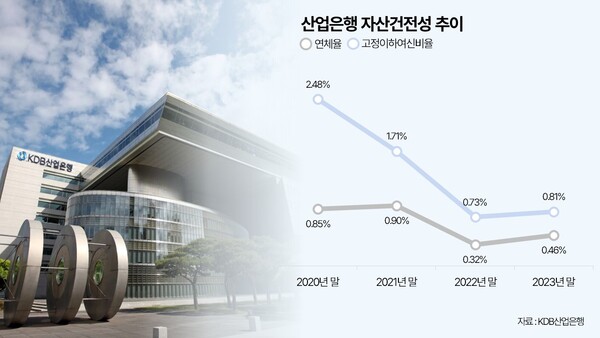

실제로 이달 산업은행이 공개한 2023년도 연간 경영보고서를 보면 지난해 말 기준 산업은행의 부실채권 비율인 고정이하여신비율은 0.81%다. 전분기 대비 1bp(1bp=0.01%포인트), 전년 말 대비로는 8bp 나빠졌다. 연체율은 0.46%로 1년새 14bp 악화됐다. 국민·신한·하나·우리·농협은행 등 5대 시중은행 평균 고정이하여신비율이 0.27%, 평균 연체율이 0.29%인 점과 비교하면 각각 54bp, 17bp씩 뒤처진 셈이다.

자본 적정성의 대표적인 지표인 국제결제은행(BIS) 기준 자본 비율도 비슷한 흐름이다. 산업은행의 BIS비율은 2020년 16%를 정점으로 꾸준히 하락해 지난해 말 13.7%를 기록했다. 국제 최저 규제비율인 8%를 넘긴 했으나, 금융당국 권고치인 13%를 턱걸이하는 수준이다. 지난해 상반기 옛 대우조선해양을 한화그룹에 넘기면서 1조원이 넘는 대손충당금 환입 효과로 2022년 당시 13.4%보다 3%포인트 개선된 점도 일회성 요인이기 때문이다.

HMM 매각 협상 결렬과 영구채 전환 이슈로 인한 주가 하락으로 산업은행의 BIS비율 추가 하락은 불가피한 상태다. 앞서 강석훈 산업은행 회장도 "HMM 주가가 1000원 하락하면 산업은행의 BIS비율은 7bp씩 하락한다"고 밝힌 바 있다. HMM 주가는 지난해 초 장중 2만4250원의 52주 신고가를 기록한 뒤 이날 1만5050원에 거래를 마감했다.

여기에다 지난해 말부터 진행 중인 태영건설 워크아웃(기업구조개선) 작업도 산업은행의 재무건전성에 걸림돌로 작용한다. 산업은행은 태영건설의 주채권은행이다. 당초 산업은행은 태영건설 워크아웃 개시 3개월 후인 오는 11일 기업개선계획을 의결하기로 했지만, 부동산 프로젝트파이낸싱(PF) 대주단이 제출한 사업장 처리방안을 분석하는 데 추가적인 시간이 필요하다는 실사법인의 요청에 따라 한 달 더 의결 기한을 연장하기로 했다. 태영건설 채권단은 기존 채권 중 7000억원 이상 출자전환해야 할 것으로 예상한다. 워크아웃 기간 동안 지원했던 4000억원 신규 자금 외에도 추가 대출 가능성도 있다.

금융권 관계자는 "채권관리를 효율화함으로써 자산건전성을 제고하고 규제 기준을 준수하기 위해 금융사들은 정기적으로 채권관리와 추심능력이 우수한 외부 전문 신용정보회사를 선정한다"고 설명했다.

임초롱 기자 twinkle@bloter.net

'Corporate Action > 채권' 카테고리의 다른 글

| 농협유통, 농협은행 200억 규모 당자차월 차입 연장 (0) | 2024.04.09 |

|---|---|

| 신한은행, 6770억 규모 외화 후순위채권 공모 발행 성공 (0) | 2024.04.09 |

| 분할 후 첫 회사채 시장 나온 OCI…1500억원 발행 성공 (0) | 2024.04.08 |

| 회사채 수요예측 흥행한 SK하이닉스, 7500억원 발행 (0) | 2024.04.08 |

| DL건설, '실질적 무차입' 4년 연속 'A-' 신용등급 유지 비결 (0) | 2024.04.08 |