부국증권이 ‘성장의 아이콘’으로 자리매김했다. 박현철 대표가 취임 이후 혁신을 통해 사업 포트폴리오를 탈바꿈한 데 따른 것이다. 수익 구조 다변화가 꾸준히 과제로 꼽히고 있는 가운데 ‘선택과 집중’ 전략으로 100년을 향해 나아간다는 방침이다.

‘평사원→CEO 신화’ 박현철 대표가 이끈 진격의 4년

1986년 부국증권에 신입사원으로 입사한 박 대표는 33년 만인 2019년 3월 수장 자리에 오르며 증권업계 샐러리맨 신화를 쓴 주인공이다. 평사원으로 증권업계에 입문한 그는 부국증권에서 25년 동안 강남지점장, 영업총괄 상무 등을 역임했다. 이후 2012년에는 유리자산운용 부사장으로 자리를 옮겼고 2014년부터 유리자산운용 대표이사 사장직을 역임하다 2019년 3월부터 부국증권으로 돌아와 대표직을 맡고 있다.

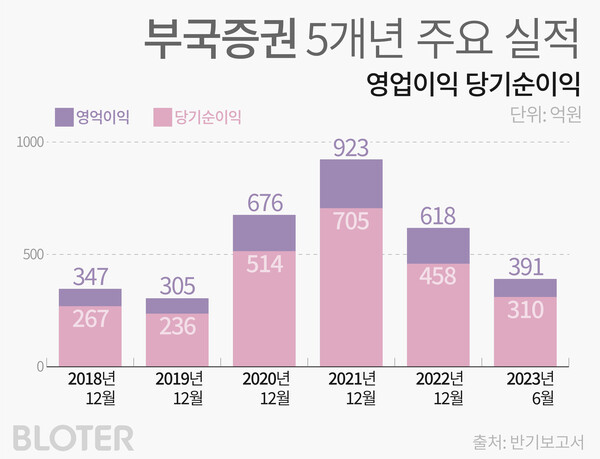

박 대표가 취임한 2019년 부국증권의 당기순이익은 236억원으로 2018년(269억원) 대비 감소한 상황이었다. 그는 취임 후 IB 부문 본부를 신설하는 등 IB 강화에 나서며 실적 개선에 힘써 창사 이래 처음으로 2021년 영업이익(연결 기준) 1000억원 시대를 여는 등 성과를 냈다.

부국증권은 2019년 박 대표가 취임하면서 IB 부문의 조직 개편을 단행했다. 박정준 부사장을 비롯한 김훈 전무, 정내혁 부사장 등이 활약하면서 수익을 책임지고 있다. 현재 부국증권의 IB 사업부문 대표는 박 부사장이 이끌고 있다. 그 아래 김훈 전무가 총괄본부장직을 수행한다.

박 대표가 승부수를 띄운 IB(투자은행) 사업은 부국증권의 핵심으로 자리잡았다. 올해 반기보고서에 따르면 부국증권은 517억원의 세전 순이익을 기록했다. 이 중 IB 부문이 포함된 자기매매(24.16%)와 기타부문(49.17%)의 비중이 높다. 올해 상반기 말 기준으로 자기매매에서 125억원, 부동산PF 등이 포함된 기타부문에서 255억원의 순익을 냈다. 박 대표 취임 후 IB부문을 중심으로 수익성이 한층 탄탄해졌다는 평가가 나오는 배경이다.

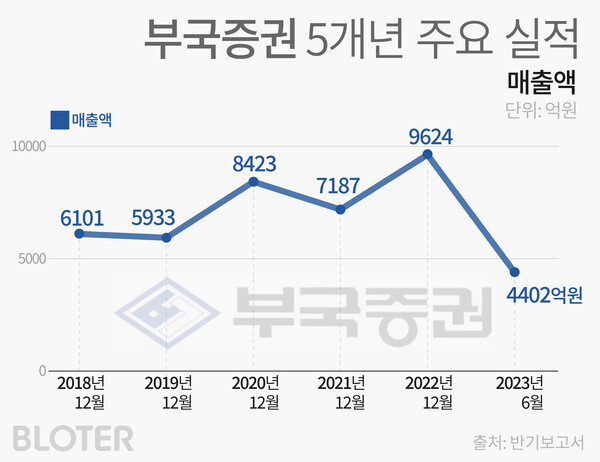

부국증권은 박 대표 취임 후 매년 가파른 성장 곡선을 그렸다. 2019년 5933억원 수준이던 매출액(개별기준)은 2020년 8423억원, 2021년 7187억원의 매출액을 달성했다. 지난해에는 급격한 금리 상승 등으로 증권가가 어려운 상황을 보냈지만 매출이 사상 최대인 9624억원에 달했다.

부국증권은 이처럼 7000억원대의 자본을 보유한 중소형 증권사인데도 최근 3년간 성장 속도가 가장 빠른 ‘강소 증권사’로 자리 잡았다는 평가다. 박 대표는 이러한 공로를 인정받아 올해 정기 주주총회에서 3연임에 성공했다. 임기는 2025년 3월 23일까지다.

부국증권 장수의 비결 ‘선택과 집중’

수익 다변화는 해결해야 할 과제로 꼽힌다. 부국증권의 영업수익 구조를 보면 올해 상반기 영업수익 4578억원 가운데 투자매매 부문이 3561억원(77.79%), 기타부문이 767억원(16.87%)을 차지한다. 자기매매와 IB에 쏠린 수익구조를 가졌다. 향후 안정적인 수익구조를 지속하기 위해서는 체질을 개선할 필요가 있다는 지적이다.

윤소정 한국신용평가 연구원은 “부국증권은 IB와 자기매매 및 운용부문에서 외형 대비 우수한 경쟁력을 갖추고 있다”면서 “금리 위험에 크게 노출되지 않는 채권 차익거래 및 스프레드 전략 위주의 트레이딩과 채권 인수 및 주선, 부동산 개발사업 관련 금융자문 및 주선 등의 IB 영업이 주요 기반”이라고 분석했다. 이어 “대고객 접점 및 영업네트워크, 자본규모 등의 한계로 투자중개와 자산관리 등 리테일 사업 기반이 다소 열위하다”고 평가했다.

부국증권이 그리는 미래는 결이 다르다. 박 대표는 "잘하는 걸 더 잘해야 한다"고 강조했다. 다른 증권사들이 시장 트렌드에 맞춰 다양한 상품을 바꿔가며 내놓을 때 부국증권은 강점이 있는 분야에 더 집중하겠다는 방침이다. 박 대표는 “축구선수가 갑자기 농구선수를 할 순 없다”라면서 부국증권의 장수 비결로 선택과 집중을 꼽았다.

지난해 중소형 증권사를 중심으로 증권업계가 부동산PF발 유동성 위기가 불거진 것이 이를 단적으로 보여주는 사례다. 그간 부동산 경기 호황에 힘입어 PF 대출을 공격적으로 늘려온 다올투자증권 등의 중소형 증권사는 지난해 레고랜드 사태 등으로 자금시장이 경색되면서 심각한 유동성 위기를 겪었다.

그럼에도 당시 부국증권은 중소형 증권사 중 유일하게 풍파에서 빗겨났다. IB와 자기매매, 운용 등 경쟁력 있는 사업을 바탕으로 꾸준한 영업이익을 내 탄탄한 자본력을 갖춘 덕분이다.

부국증권은 2019년 305억원 수준이던 영업이익(개별기준)을 2020년 676억원, 2021년 923억원으로 늘리며 사상 최대 실적을 냈다. 지난해 증시 불황에도 2020년(676억원)과 유사한 618억원의 영업이익을 올렸다. 전년대비 33% 감소한 수준이다. 같은 기간 DB금융투자(-91.7%), 유진투자증권(-89.4%), 유안타증권(-84.9%) 등 증권사의 실적이 크게 악화된 것을 감안하면 선방한 실적이다.

그 결과 부국증권의 별도 기준 자기자본은 △2018년 4494억원 △2019년 4691억원 △2020년 5355억원 △2021년 6268억원 △2022년 6660억원으로 꾸준히 늘었다.

재무건전성도 뛰어나다. 지난해 부국증권의 순자본비율(NCR)은 전분기대비 7.2%p 증가한 828.5%로 집계됐다. NCR은 자기자본에서 비유동성 자산 등을 차감한 영업용순자본을 위험투자액(손실 예상액)으로 나눈 값을 백분율로 표기한 지표다. NCR이 높다는 건 그만큼 재무위기 대응력이 크다는 걸 의미한다.

금융당국 권고치는 100%다. 유동성 비율(유동자산/유동부채) 추이도 △2018년 119.1% △2019년 129.9% △2020년 135.6% △2021년 149.5% △2022년 154.6%로 늘어났다. 적정선(100~200%)을 유지하고 있다.

올 6월에는 탄탄한 자본력을 기반으로 자본금 900억원을 투입해 부국캐피탈을 세우기도 했다. 부국캐피탈 역시 증권사(부국증권)와 자산운용사(유리자산운용)가 하지 못하는 여신금융업을 중심으로 인수금융 등 기업금융(IB)에 주력해 나갈 계획이다.

박 대표는 “부국증권은 IMF(국제통화기금) 경제불황 당시에도 살아남은 70년 역사의 기업”이라며 “향후 '100년'을 더 이어갈 수 있도록 최선을 다할 것”이라고 말했다.

남지연 기자 njy@bloter.net

▼기사원문 바로가기(클릭)

'Deal' 카테고리의 다른 글

| 미래에셋증권, 인도 9위 증권사 '샤레칸 리미티드' 지분 100% 인수 결정 (0) | 2023.12.12 |

|---|---|

| KT인베스트먼트, 600억 청년창업펀드 결성 눈앞…KT·IBK 출자 (0) | 2023.10.27 |

| [단독] IMM PE, 송원산업 인수전 예비입찰 참여…MBK는 철수 (0) | 2023.10.26 |

| '오리무중' 현대LNG해운 M&A, 내년 새주인 찾을까 (0) | 2023.10.13 |

| 예비입찰 임박, 매각 닻 올릴까? (0) | 2023.10.11 |