▼기사원문 바로가기

[IPO 워치] 6개월 뒤 풀리는 HD현대마린솔루션 의무보유, KKR 잡아둘 묘수는

사모펀드 회사 콜버그크래비스로버츠(KKR)는 HD현대마린솔루션(이하 마린솔루션)이 상장한 이후 이르면 오는 11월부터 잔여 지분 매각이 가능하다. HD현대 입장에서는 최대한 오래 KKR을 붙들어야

www.numbers.co.kr

사모펀드 회사 콜버그크래비스로버츠(KKR)는 HD현대마린솔루션(이하 마린솔루션)이 상장한 이후 이르면 오는 11월부터 잔여 지분 매각이 가능하다. HD현대 입장에서는 최대한 오래 KKR을 붙들어야 시장 충격을 덜 수 있다. HD현대의 협상력을 높일 수 있는 카드로는 배당이 꼽힌다.

HD현대는 2021년 KKR이 세운 SPC(특수목적법인)인 Global Vessel Solutions에 마린솔루션 지분 38%를 매각했다. HD현대는 KKR에 투자금 회수 방안으로 IPO(기업공개)를 제시했다. 덧붙여 투자금에 못 미치는 금액으로 공모 가격이 정해지면 차액을 보상해주겠다는 일종의 원금 손실 보장 옵션도 걸었다.

당초 KKR과 약속한 IPO 시기는 2026년이었지만 2년 당겼다. 또한 희망 공모가를 감안할 때 KKR은 최대 1조2700억원을 회수할 것으로 관측된다. 2021년 KKR은 6534억원을 투자했기 때문에 상당 규모의 차익이 기대된다.

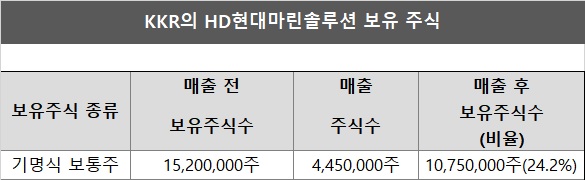

다만 오는 5월 상장시 회수 금액은 1조2700억원의 3분의 1 수준인 3200억~3700억원이다. 보유 주식 1520만주 가운데 29%에 해당한 445만주를 구주매출로 내놨기 때문이다. 그러면서 잔여 지분에 대해서도 6개월간 팔지 않겠다고 거래소와 약속했다.

FI(재무적투자자)라도 6개월에 추가로 몇 개월 더 의무보유를 약속해주기도 한다. KKR이 6개월로 제한한 것은 구주매출 물량이 충분치 않았기 때문으로 풀이된다.

상장 후 KKR의 지분은 기존 38%에서 24.2%로 낮아져도 HD현대 다음으로 최대주주다. 마린솔루션은 KKR의 지분을 받아낼 다른 SI(전략적 투자자)를 유치해 오버행(잠재 매도 물량) 충격을 완화할 방침이지만 협상이 필요하다.

회사가 협상에서 유리한 고지를 점하기 위해서 꺼낼 수 있는 카드는 배당이 꼽힌다. 당초 HD현대와 약속한 상장 기간도 한참 남았기 때문에 배당으로 달래면서 시간을 벌 수 있다.

마린솔루션은 상장 후 3년간 50%~70% 수준의 배당 성향을 검토하고 있으며 올초에 지급한 배당금도 70% 수준의 배당성향을 기록했다.

추가로 KKR의 투자금 회수 기간을 늦추기 위해선 주가 부양책이 필요하다.

업계 관계자는 "공모로 거둘 수 있는 이익에 더 프리미엄을 얹어 주려면 주가 상승밖에 없다"며 "주가가 오른다면 KKR도 단기간에 팔고 나갈 이유가 없다"고 말했다.

김수정 기자 crystal7@bloter.net

'Corporate Action > IPO' 카테고리의 다른 글

| 에스오에스랩, 기업가치 1578억 제시…어떻게 산출됐나ㅣ공모주 리포트 (0) | 2024.04.15 |

|---|---|

| [IPO 워치] HD현대마린솔루션, 비핵심 벙커링 사업 딜레마 (0) | 2024.04.10 |

| 씨어스테크놀로지, 2년 뒤 매출 18.3배…기업가치 1721억 제시ㅣ공모주 리포트 (0) | 2024.04.08 |

| [IPO 워치] HD현대마린솔루션, '은행서 직접금융으로' 상장 후 달라지는 실탄조달 (0) | 2024.04.05 |

| 티맵, AI로 흑자전환 모색…내년 IPO 노크 (0) | 2024.04.05 |