▼기사원문 바로가기

채무 상환나선 제주항공, 화물사업 확장 체력 갖췄나

엔데믹을 맞아 흑자전환한 제주항공이 그간 쌓인 빚을 갚는데 집중하고 있다. 코로나19 기간에 어려움을 겪었으나 모기업 AK홀딩스의 지원으로 어려운 시기를 견뎠다. 국내 저가항공사(LCC) 중 처

www.numbers.co.kr

엔데믹을 맞아 흑자전환한 제주항공이 그간 쌓인 빚을 갚는데 집중하고 있다. 코로나19 기간에 어려움을 겪었으나 모기업 AK홀딩스의 지원으로 어려운 시기를 견뎠다. 국내 저가항공사(LCC) 중 처음 화물수송기를 도입하며 화물사업 강화에도 나섰다. 때문에 최근 아시아나항공 화물사업부 인수 유력 후보자로 떠올랐으나 자금력 등 인수 여력에 대해서는 의문이 제기되고 있다.

지난해 1440억 상환…여전히 높은 부채비율

제주항공은 2005년 제주특별자치도와 애경그룹의 합작으로 설립됐다. 애경그룹이 설립에 적극적으로 나선 배경 중 하나로는 창업주 채몽인 회장이 제주도 출신임에도 기인한다. 초창기 제주항공은 애경그룹에서 150억원(75%), 제주도에서 50억원(25%)을 투자해 출발했다. 이후 여행 수요 급증에 따른 LCC 시장 확장에 힘입어 성장했다. 2011년 첫 흑자전환한 제주항공은 2015년 LCC업계 최초로 기업공개(IPO)에도 성공했다.

하지만 2019년 한·일 경제 갈등, 팬데믹의 영향으로 적자 전환했다. 악재와 함께 이익잉여금도 빠르게 줄었다. 2020년말 1971억원 결손금 전환을 시작으로 2021년말 3115억원, 2022년말 4831억으로 증가했다.

제주항공은 코로나19 시기에 직격탄을 맞았다가 2022년 4분기 엔데믹 기조와 함께 흑자전환한 이후 4개분기 연속 흑자를 냈다. 지난해 3분기까지 누계 영업이익은 1383억원으로 연간 최고 실적인 1023억원을 넘어섰다. 잉여현금흐름도 2023년 9월말 기준 1704억원으로 플러스 성장했다.

곳간에 현금이 쌓이자 팬데믹 기간 빌린 자금 상환에도 나섰다. 지난해 790억원의 신종자본증권(영구채)과 산업은행이 보유한 400억원의 전환사채(CB)를 조기 상환했다. 산업은행이 보유한 제주항공 CB 만기는 2050년이지만 발행일을 기준으로 3년부터 0.5%의 가산금리가 붙는 조건(스텝업 조항)이 있어 이자비용을 줄이기 위해 조기 전액 상환을 선택한 것으로 보인다.

또 기간산업안정기금(기안기금) 250억원가량을 우선 상환한 것으로 알려졌다. 기안기금은 코로나19로 경영난을 겪는 기간산업을 지원하기 위해 정부가 40조원 규모로 조성한 정책 기금이다. 일정 수준의 고용 총량을 유지하는 기업을 중심으로 산업은행이 자금을 빌려주고 정부가 지급보증을 해주는 방식으로 운영된다. 상환 후 남은 1500억원가량의 기안기금도 시장상황에 맞춰 순차 상환할 것으로 예상된다.

하지만 부채비율은 여전히 높은 편이다. 지난해 3분기말 기준 제주항공의 부채비율은 469.3%로 LCC 업계 평균 620%보다는 낮으나 코로나 이전인 2018년말(168.4%) 수준으로 회복하지 못한 상태다. 결손금도 3882억원으로 팬데믹 이후 마이너스 기조를 이어가고 있다. 다만 부채에서 항공기 리스비용 비중이 큰 만큼, 리스 중심 운영 대신 항공기 직접 구매로 부채를 줄이고 나섰다. 지난해 보잉 B737-8 항공기 2대를 들였고 올해는 5대를 추가 도입할 예정이다. 항공기 직접 도입으로 연간 약 12%의 운용 비용을 절감할 수 있을 것으로 기대된다.

아시아나항공 화물사업부 인수, 모회사에 또 손벌리나

애경그룹은 제주항공의 구원투수 역할을 톡톡히 해왔다. 제주항공이 2010년까지 적자를 이어가는 와중에도 8차례에 걸쳐 1000억원이 넘는 자금을 지원했다.

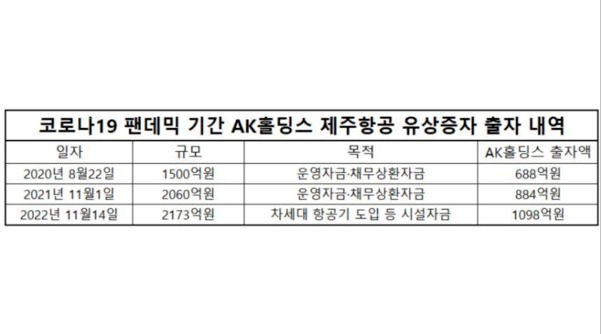

팬데믹 기간 제주항공이 실시한 유상증자에서도 AK홀딩스의 지원은 빛났다. AK홀딩스는 운영자금과 채무상환자금 마련을 위한 제주항공의 2020년 1500억원 규모 유상증자에 688억원을 지원했다. 제주항공이 자본잠식 위기에 처한 2021년에도 2060억원 규모 유상증자에 참여해 884억원을 출자했다. 2022년에는 유상증자 참여를 위해 1300억원의 교환사채를 발행하며 1098억원을 투입했다.

업계에 따르면 제주항공은 국내 LCC 중 유일하게 화물전용기 2대를 도입하며 화물화물 사업에 공을 들이고 있다. 최근 아시아나항공 화물사업부 인수를 위한 인수의향서(LOI)를 제출한 것으로도 알려졌다.

다만 인수자금이 발목을 잡고 있다. 아시아나항공 화물사업부 가치가 5000억~7000억원으로 추정되는데 반해 제주항공이 보유한 연결기준 현금자산(현금및현금성자산+단기금융상품)은 지난해 3분기말 기준 3543억원 수준이다.

때문에 인수를 위해서는 AK홀딩스의 자금 지원이 필요한 상황이다. 다행히 AK홀딩스의 최근 실적은 개선세를 보이고 있다. 지난해 연결기준 잠정 영업이익은 58.7% 증가한 619억원을 기록했다. 같은 기간 매출액과 당기순이익은 각각 9.6%, 184.9% 늘어난 6689억원, 475억원으로 집계됐다.

다만 AK홀딩스가 보유한 연결기준 현금자산(현금및현금성자산+단기금융상품)은 지난해 3분기말 기준 1247억원에 불과하다. 여기에 주요 계열사인 AK플라자의 적자가 이어지고 있어 신규 투자에 부담으로 작용할 수 있다. AK홀딩스 측은 애경그룹이 이번 인수에 관심이 있다는 일부 매체의 보도에 "현재 아시아나항공 화물사업부 인수에 대해 전할 말이 없다"고 했다.

여이레 기자 gore@bloter.net

'재무분석' 카테고리의 다른 글

| '분리매각' 화두 에어부산, 아시아나 없이 생존 가능할까 (0) | 2024.02.02 |

|---|---|

| '미국 모멘텀' 경동나비엔, SK매직 주방가전 인수자금 ‘이상무’ (0) | 2024.02.01 |

| 신사업 못찾고 잠든 두나무 '3.5조' 자본력…결국 금융사 인수만 남았다 (0) | 2024.01.31 |

| 희비 엇갈린 코오롱글로벌·코오롱모빌리티그룹, 오너 3세 지휘봉 수입차 사업 '호조' (0) | 2024.01.31 |

| 부동산 사업에 의존했던 LF, 부동산 위기 오자 어닝쇼크 직격탄 (0) | 2024.01.31 |