한국의 기준금리는 연 3.5%, 일본의 경우 연 -0.10%다. 기준금리가 높을수록 대출업을 영위하는 금융사의 예대마진(대출이자에서 예금이자를 뺀 이자수익)이 확대돼 실적에 유리하다. 그런데 시장의 평가는 반대로 가고 있다. 한국 금융주는 중국과 비슷한 박스권 장세를 면치 못하는 반면, 일본 금융주는 우상향 추세가 뚜렷하다.

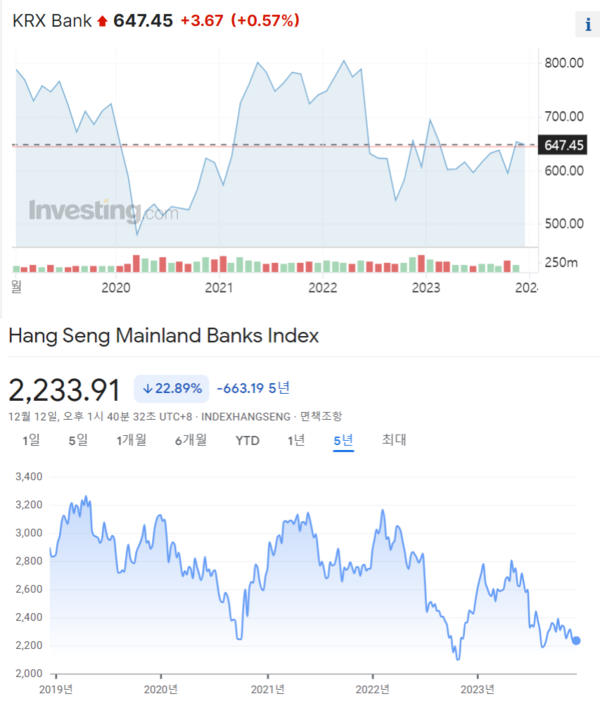

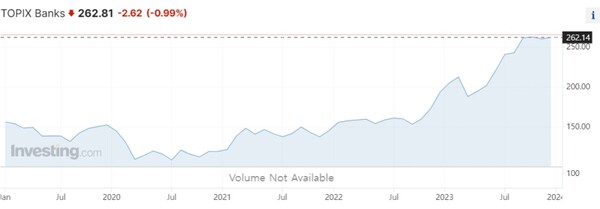

12일 한국거래소 정보데이터시스템에 따르면 KRX 은행지수(국내 은행을 대표하는 금융지주회사 및 은행들을 시가총액 가중방식으로 구성한 지수)는 지난 11일 종가 기준 648.32로 4년 전인 2019년 12월 11일 723.04보다 되레 하락했다. 같은 기간 일본 토픽스 은행지수(TOPIX Banks)는 150.87에서 265.43으로 상승했다.

항셍 본토은행 지수(Hang Seng Mainland Banks Index)는 2019년 12월 13일 3029.53에서 이달 12일 2217.49로 속락했다. 차트는 코로나19 기간 동안 반등하고, 전세계적 긴축과 함께 급락하다가, 올 초 중국 경기회복 기대감으로 반등한 것을 도로 반납한 장세가 유지되는 형국이다. 그리고 한국 금융주의 흐름은 중국 시장과 비슷하다.

시장의 평가도 극명하다. 앞서 블룸버그통신과 CNBC 등 외신은 지난 10월 월가 분석을 인용해 워런 버핏 버크셔해서웨이 회장이 일본 금융주에 투자할 가능성이 높다고 보도했다. 반면 국내 주식에 BUY(매수)를 다수 추천하는 증권업계도 은행업에 대해선 예외다. 삼성증권과 한화투자증권 등은 한국 은행업권에 대한 투자의견을 '중립'으로 유지하고 있는데 이는 향후 1년간 업종지수상승률이 시장수익률과 유사한 수준을 예상할 때 매긴다.

업계는 한국 금융주가 시장에서 부진한 퍼포먼스를 보여주는 이유로 가장 먼저 정부가 금융사의 경영에 간섭하는 '관치금융'을 꼽는다. 최정욱 하나증권 연구원은 "은행주는 뚜렷한 모멘텀은 없는 가운데 상생금융과 ELS 불완전판매 우려, 시중금리 하락과 경기침체 가능성 등의 요인으로 지루한 횡보 양상을 지속하고 있다"며 "불확실성이 완전히 해소되기 전까지는 의미있는 반등을 기대하기는 다소 쉽지 않다"고 봤다.

금융당국은 2조원에 달하는 '횡재세' 분담금 규모를 기준으로 소상공인과 자영업자에 대한 이자 경감 대책을 요구하고 있다. 당국이 은행의 핵심지표인 순이자마진(NIM)에 직접 간섭하고 있는 셈이다. 순이익이 하락할 경우 배당여력 또한 축소돼 금융주의 투자매력을 낮춘다.

관치금융이 한국만의 문제는 아니다. 중국은 지난 3월 중앙집중적인 금융감독기구인 '중앙금융위원회'와 함께 은행·보험·증권·금융지주 감독을 총괄하는 공산당 내 별도 '금융공작위원회'를 신설했다. 이와 관련해 중국 당국자들은 "금융과 부동산의 선순환을 촉진하고 부동산 기업에 대한 관리·감독 시스템과 자금 감독 시스템을 개선하겠다"고 했다. 부동산 위기로 촉발된 금융위기를 공산당이 관리하겠다는 얘기다.

일본 또한 중앙은행이 직접 장기물 수익률을 움직이는 '수익률곡선제어(YCC)' 정책으로 시장에 개입하고 있다. 디플레이션 해소를 위한 초완화적 통화정책을 위해 장기물 금리를 인위적으로 끌어내리는 것이다. 이는 국채금리를 벤치마크로 사용하는 은행 대출에 부정적 영향을 준다. 또한 세계 유일한 마이너스금리 정책은 일본 은행주 PBR(주가순자산비율)을 0.9~1배에서 0.7배 수준으로 낮췄다.

일본은 통화정책을 제외하면 규제는 완화기조라는 점이 차이점이다. KB금융지주 경영연구소에 따르면 일본 은행들은 2016년 이후 은행과 은행 자회사 및 계열사의 업무 범위에 대한 규제 완화로 다양한 비금융 서비스를 내놨다. YCC 정책 완화 가능성이 거론되자 일본 금융주가 곧바로 힘을 얻는 이유는 이 같은 산업환경에 있다는 분석이다. 키쿠치 마사토시 미즈호증권 주식전략가는 "내년 일본 금리가 확실히 오를 경우 버핏은 금융주를 내년 초 매수할 수도 있다"고 말했다.

국내의 경우 은행의 업무 범위 규제로 금융업 또는 금융 관련 유관 업무만 영위 가능하며, 지배권에 상관없이 출자한도 15% 이상의 경우 자회사로 정의하는 등 비금융 서비스 제공과 관련해 제한이 많다. 이는 금융고객과 산업자본의 이해상충 가능성과 금융의 집중화를 막자는 '금산분리' 원칙 때문이지만, 산업자본이 태생인 인터넷전문은행들이 탄생할 수 있도록 여야가 문호를 열어준지 수 년이 지난 지금 시점에선 사실상 형해화되고 있는 원칙이라는 지적이 있다.

관치금융과 비금융업 규제 영향으로 국내 금융업의 경쟁력은 글로벌 기준으로 매우 열위에 있다. 영국 금융 전문지 '더 뱅커'의 글로벌 1000대 은행 순위에서 국내 1위사인 KB금융은 60위 수준에 머물고 있다.

금융당국은 규제 완화에 여전히 미온적이고, 야당의 경우 저축은행사태의 원죄를 이유로 금융사에 대한 감독 기능이 더 강화해야 된다는 입장이다. '관치'에 큰 이견이 없는 셈이다. 정필모 더불어민주당 의원은 <블로터>와 만나 "프로젝트파이낸싱(PF)을 허용해주는 등 무분별한 규제 완화와 투자가 저축은행들의 부실을 조장했다"며 "금융기관은 공신력 못지 않게 건전성에 대한 관리가 중요하다. 금감원이 왜 필요하겠느냐"고 말했다.

금융업권 한 전문가는 "은행업 규제는 일정 주기가 존재하는데 이는 정권의 색깔이 아닌 은행 업황이 결정한다"며 "호실적이 지속되는 국면에선 대의를 위한 은행의 희생을 강요하지만 업황이 부진하고 침체되는 국면에는 규제 완화를 통한 은행의 부실 가능성을 걱정한다"고 꼬집었다.

강승혁 기자 ksh@bloter.net

▼기사원문 바로가기(클릭)

'Perspective' 카테고리의 다른 글

| [박종면칼럼] 삼성의 기초체력과 경영 집중력 (1) | 2023.12.19 |

|---|---|

| [CFO 리포트] 착한 기업 교보생명과 신창재 회장의 고난 (1) | 2023.12.18 |

| 122세에 사망한 잔 칼망의 종신 월급, 그리고 종신 보험 (0) | 2023.12.12 |

| [박종면칼럼] 금융CEO의 고독한 싸움 (1) | 2023.12.11 |

| [박종면칼럼] KB금융 양종희 회장과 '지천태'(地天泰) (1) | 2023.12.05 |