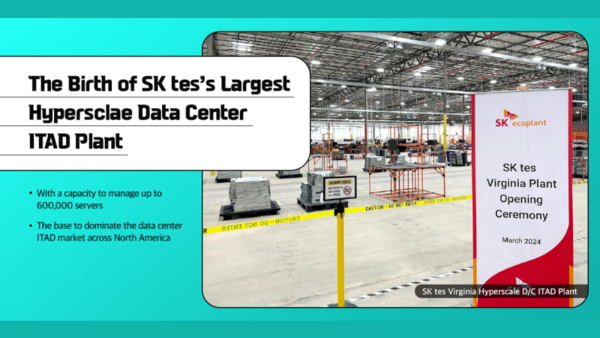

▼기사원문 바로가기 SK테스, 'SK에코플랜트 IPO' 기업가치 증대 촉매될까 폐기물 처리 기업 SK테스가 미국 버지니아주에 정보기술(IT) 자산 처분 시설을 설치하며 영역을 확장했다. SK테스의 미국 사업장 마련으로 모회사 SK에코플랜트의 친환경 역량도 강화될 것으로 보 www.numbers.co.kr 폐기물 처리 기업 SK테스가 미국 버지니아주에 정보기술(IT) 자산 처분 시설을 설치하며 영역을 확장했다. SK테스의 미국 사업장 마련으로 모회사 SK에코플랜트의 친환경 역량도 강화될 것으로 보인다. SK에코플랜트는 친환경사업으로 기업가치를 끌어올리려 하는 만큼 SK테스가 중요한 역할을 할 것으로 예상된다. SK에코플랜트는 2022년 싱가포르 전자ㆍ전기 폐기물 처리업체 테스(TES)를 지배하는 '에코프런..